财联社8月15日讯(编辑 潇湘)在备受瞩目的美国7月CPI数据发布之后,美国债券市场的投资者加强了对美联储官员将在9月降息25个基点的押注,而直降50个基点的预期则有所降温。

1. 方便快捷:投资者可以通过网络平台申请配资,无需繁琐的手续和时间,可以随时随地进行投资操作。

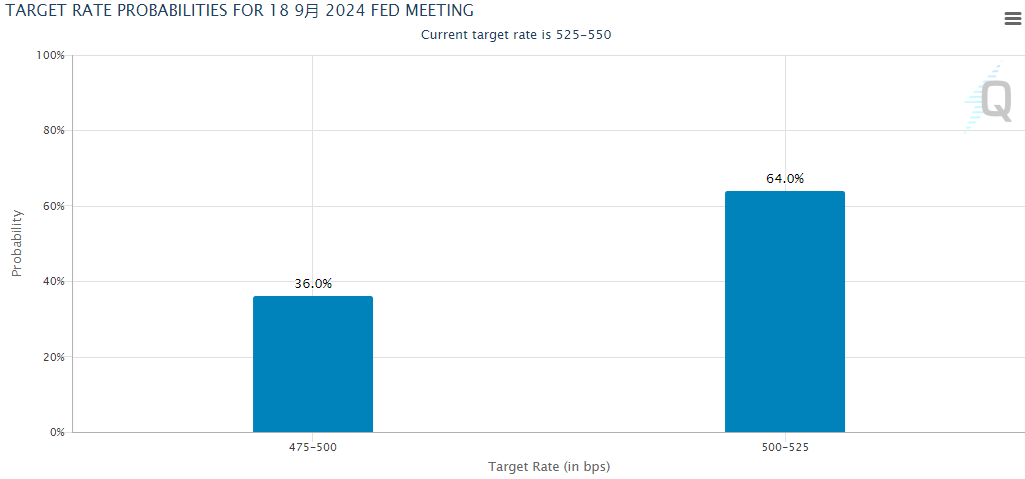

利率掉期市场的定价显示,交易员们隔夜对美联储9月份会议上降息幅度的最新定价为32个基点(更倾向于25个基点)。芝商所的美联储观察工具也显示,美联储在当次会议上降息25个基点的概率升至了64%,而降息50个基点的概率则仅为36%。

在本周早些时候,9月降息25个基点和50个基点的概率,几乎呈现五五开。

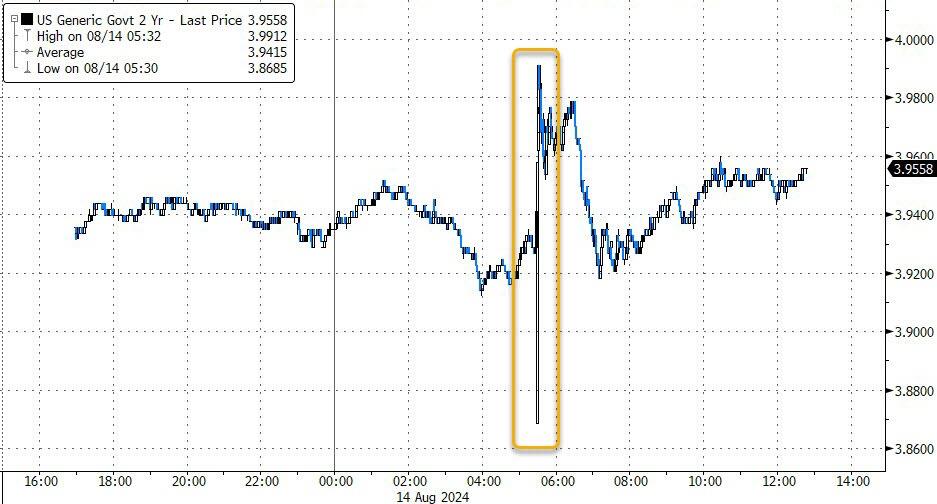

回顾隔夜美债市场的表现,市场行情在CPI数据发布后曾一度颇为跌宕。2年期美债收益率在短时间内一度出现了上下波动十余个基点的“电梯”行情,不过最终仍未能突破4%关口。

截止纽约时段尾盘,各期限美债收益率最终涨跌不一。其中,2年期美债收益率涨2.8个基点报3.97%,5年期美债收益率涨0.6个基点报3.684%,10年期美债收益率跌0.9个基点报3.84%,30年期美债收益率跌3.4个基点报4.129%。

摩根大通资产管理公司首席全球策略师David Kelly在接受采访时表示,CPI数据证实通胀问题正在消退,因为数据接近预期,所以消息公布后投资者基于卖事实情绪而开始抛售,这就是债市现在的情况。

在周三的交易中,与担保隔夜融资利率(密切跟踪央行的政策路径)挂钩的期权流动数据,反映出不少交易商平仓了对降息50个基点的押注。由于掉期市场的定价倾向于降息25个基点,而不是直降50个基点,因此其他关联的交易员似乎也调整了相关鸽派押注。

美国劳工统计局周三公布的数据显示,美国7月CPI同比2.9%,自2021年以来首次降至3%以下。当月剔除波动较大的食品和能源价格的核心CPI同比上涨3.2%,环比上涨0.2%。

这份报告可能使美联储有充足的理由在9月17日至18日的下次会议上开始降息。每月晚些时候公布的美联储偏爱的通胀指标PCE物价指数已在向美联储2%的目标靠近,且美联储主席鲍威尔已暗示美联储很可能会在9月份降息。

当然,在最新CPI报告中,某些核心服务类别的通胀——包括住房租金和汽车保险,仍然较高。这也是不少业内人士在隔夜更为倾向于支持降息25个基点的原因。不过,可以预见到的是,虽然目前人们对25个基点降息幅度的预期更为高涨,但CPI数据本身或许还不足以就此盖棺定论。眼下就业市场的数据表现,可能对于究竟降息多少,会更为具有指示性意义。

高盛资产管理多部门固定收益主管Lindsay Rosner表示,通胀数据“为9月份降息25个基点扫清了道路,但同时也没有完全关闭降息50个基点的可能性”。

施罗德投资管理公司投资组合经理Neil Sutherland则指出,“我们确实正看到劳动力市场更为疲软。在市场争论美联储可能在9月份降息的规模时,劳动力市场数据也许会让我们更清楚一些”。

有着“新美联储通讯社”之称的知名记者Nick Timiraos在周三通胀数据发布后示,7月CPI数据已经为美联储在9月会议上开始降息铺平了道路。他预计,美联储9月会议的讨论焦点将是降息规模,究竟是按照传统的降息25个基点,还是更大幅度50个基点。之所以降息规模可能成为讨论焦点,是因为美国劳动力市场最近显示出潜在的疲软迹象,但周三发布的通胀数据并没有解决这一争论。

Timiraos也认为,这场辩论最终可能将由劳动力市场报告来决定,包括每周的初请失业金人数和9月6日将发布的8月份非农就业报告。如果要降息50个基点,就要看劳动力市场是否出现不好的情况。

芝加哥联储主席古尔斯比Austan Goolsbee周三则指出,鉴于最近价格压力取得进展而就业数据令人失望,他愈加担心劳动力市场而不是通胀。他对美联储在9月会议上降息的可能性和幅度不予置评。

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:于健 SF069股票配资开户