发布日期:2024-03-08 06:35 点击次数:110

专题:巴菲特2024年股东信重磅来袭

上证报中国证券网讯(记者 汪友若)北京时间2月24日晚间,美国知名投资人沃伦·巴菲特旗下公司伯克希尔·哈撒韦(下称“伯克希尔”)发布财报,2023年第四季度伯克希尔净利润375.74亿美元;2023年全年伯克希尔净利润962.23亿美元,大超市场预期,上年同期为净亏损227.59亿美元。

在2023年财报中,巴菲特特别发布了一篇纪念老搭档查理·芒格的文章,题为《查理·芒格——伯克希尔·哈撒韦公司的缔造者 》(《Charlie Munger–The Architect of Berkshire Hathaway》)。

2023年,伯克希尔董事会副主席、巴菲特的老搭档查理·芒格逝世,享年99岁。芒格的去世也让公司的继任问题再次成为焦点。巴菲特此前表示,自己正在“加时赛中玩耍”。在今年的股东信中,巴菲特也回应了继任者、对日本的投资、对西方石油公司的投资等一系列问题。

伯克希尔2023年净利润962.23亿美元 大超市场预期

具体来看,报告显示,2023年第四季度伯克希尔净利润375.74亿美元;2023年全年伯克希尔净利润962.23亿美元,大超市场预期(此前市场预期约为400亿美元),上年同期为净亏损227.59亿美元。

报告显示,创纪录的营业收入和强劲的股票市场使伯克希尔的年末净资产达到了5610亿美元。目前为止,伯克希尔的公认会计原则(GAAP)净资产是美国企业中最高的。

财报显示,伯克希尔2023年四季度净利润375.74亿美元,较上年同期的180.8亿美元翻倍。其中包括巴菲特约3500亿美元股票投资组合的持股收益(即未实现收益)290.9亿美元,股票收益主要来自第一大重仓股苹果,约占投资组合的一半。

从伯克希尔披露的股票持仓来看,投资组合公允价值约79%集中在五家公司,分别是苹果(1743亿美元)、美国银行(348亿美元)、美国运通(284亿美元)、可口可乐(236亿美元)和雪佛龙(188亿美元)。

不过,伯克希尔历来更看重运营利润指标。除去投资和衍生品损益后,2023年第四季度,反映伯克希尔旗下铁路、能源等实体业务表现的经营利润达到84.81亿美元;全年经营利润为373.5亿元。

同时,伯克希尔去年第四季度现金储备升至创纪录的1676亿美元。此前,截至2023年第三季度末,伯克希尔持有约1572亿美元的现金及现金等价物,已经创下历史新高,当时这一巨额现金储备主要存放在短期国债中。

致股东信回应继任者问题

当地时间2023年11月28日,伯克希尔董事会副主席、巴菲特的老搭档查理·芒格逝世,享年99岁。芒格的去世也让公司的继任问题再次成为焦点。巴菲特此前表示,自己正在“加时赛中玩耍”。

目前出生于加拿大的格雷格·阿贝尔(Greg Abel),负责伯克希尔的非保险业务,被视为巴菲特的明显继承人。在本次的致股东信中,巴菲特也再次强调,副董事长格雷格·阿贝尔在各方面都做好了明天担任伯克希尔·哈撒韦公司CEO的准备。

将继续持有五家大型日本商社的长期权益

巴菲特在致股东信中表示,伯克希尔将继续持有5家大型日本公司的长期权益(伊藤忠、丸红、三菱、三井和住友)。每家公司的经营方式都高度多样化,与伯克希尔自身的经营方式有些类似。

他表示,去年他与格雷格·阿贝尔去了一趟东京,与这5家公司的管理层进行了交流。现在,伯克希尔分别持有这5家公司约9%的股份。伯克希尔还向每家公司承诺,不会购买超过9.9%的股份。

目前伯克希尔对这5家公司的投资成本共计1.6万亿日元,5家公司的年末市值为2.9万亿日元。然而,近年来日元汇率走低,伯克希尔的年终未实现美元收益为61%或80亿美元。

“格雷格和我都认为,我们无法预测主要货币的市场价格。我们也不相信我们能雇到有这种能力的人。因此,伯克希尔用1.3万亿日元的债券收益为其在日本的大部分头寸提供了资金。这些债券在日本很受欢迎。”

“我相信伯克希尔的日元未偿债务比任何其他美国公司都要多。同时,日元贬值为伯克希尔带来了19亿美元的年终收益。根据美国通用会计准则(GAAP),这笔收益将定期计入2020—2023年度的收入。”

“无限期”保持对西方石油的投资

截至年底,伯克希尔持有西方石油公司27.8%的普通股,同时还持有认股权证,在5年多时间里,伯克希尔可以选择以固定价格大幅增持股份。“虽然我们非常喜欢我们的所有权和选择权,但伯克希尔公司对购买或管理西方石油公司没有兴趣。”巴菲特强调。

他表示,尤其看好西方石油公司在美国持有的大量石油和天然气资产,以及它在碳捕集项目上的领先地位,尽管这种技术在经济上的可行性尚不明确。

查理·芒格——伯克希尔·哈撒韦公司的缔造者

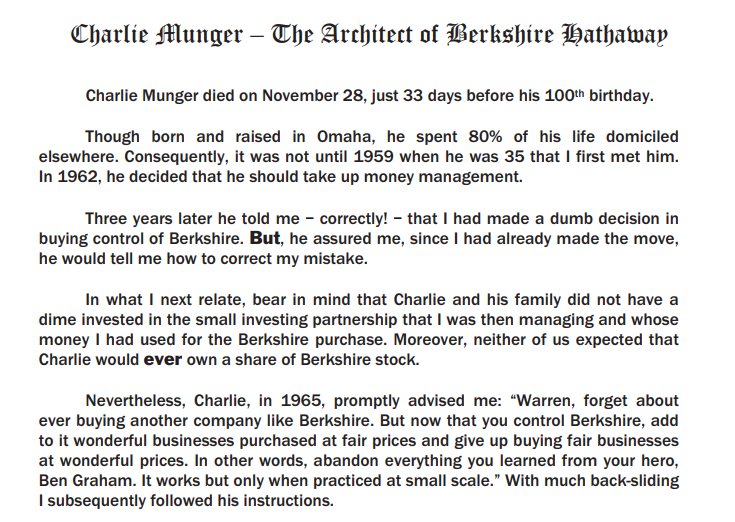

在2023年财报中,巴菲特特别发布了一篇纪念查理·芒格的文章,题为《Charlie Munger–The Architect of Berkshire Hathaway 》(《查理·芒格——伯克希尔·哈撒韦公司的缔造者 》)。

以下为该文章原文翻译:

查理·芒格于11月28日去世,距离他的百岁生日仅有33天。

虽然他在奥马哈出生长大,但他一生中80%的时间都居住在其他地方。因此,直到1959年他35岁时,我才第一次见到他。1962年,他决定从事理财工作。

三年后,他告诉我(没错!我做出了一个愚蠢的决定)买下伯克希尔公司的控制权是个愚蠢的决定。但是,他向我保证,既然我已经做出了这个决定,他会告诉我如何纠正错误。

在我接下来要讲述的内容中,请记住,查理和他的家人没有在我当时管理的小型投资合伙公司里投资一毛钱。

我收购伯克希尔公司时也没有使用他们的资金。此外,我们都没想到查理会拥有伯克希尔公司的股票。

尽管如此,查理在1965年还是及时向我提出了建议:“沃伦,忘了再买一家像伯克希尔这样的公司吧。既然你已经控制了伯克希尔公司,那就在它的基础上以合理的价格购买出色的企业,放弃以出色的价格购买合理的企业。换句话说,放弃从你的英雄本·格雷厄姆那里学到的一切。这招很管用,但只能在小范围内实行。”在此后多次故态复萌的情况下,我都遵照他的指示行事。

许多年后,查理成为我经营伯克希尔的合伙人,并且当我的旧习惯浮出水面时,他多次让我恢复理智。直到他去世前,他持续扮演着这样的角色,我们和那些早期与我们一起投资的人一起,取得了比我和查理梦寐以求的还要好的结果。

实际上,查理是现在的伯克希尔的“建筑师”,而我则是“总承包商”,为他的愿景日复一日地施工。

查理从未试图将他作为创造者的角色归功于我,而是让我承担责任,接受赞誉。在某种程度上,他既像我的兄长,又像我的慈父。即使他知道自己是对的,他也会把缰绳交给我,当我犯愚蠢的错时,他也从未指责我。

在物理世界中,伟大的建筑与建筑师息息相关,而那些浇筑混凝土或安装窗户的人却很快被遗忘。伯克希尔已经成为一家伟大的公司。虽然长期以来我一直是施工队的负责人,但查理应该被永远铭记为伯克希尔的缔造者。

股市回暖,抄底炒股先开户!智能定投、条件单、个股雷达……送给你>>

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:马梦斐